Copyright Médiapart.

Réservé aux abonnés. La mise à disposition sur le blog a pour seul but de compiler plus de 350 articles Atos au même endroit, mais ne vous dispense pas de vous abonner aux revues payantes préalablement à leur lecture.

Lire l’article sur le site Médiapart (Réservé abonnés) : https://www.mediapart.fr/journal/economie-et-social/230823/vente-d-atos-au-milliardaire-kretinsky-les-germes-d-un-scandale

ans la torpeur de l’été, l’annonce était censée passer inaperçue. Trois jours après avoir communiqué des résultats catastrophiques (600 millions d’euros de pertes au premier semestre), le groupe de services informatiques Atos déclarait le 1er août être entré « en négociations exclusives » avec EP Equity Investment, le fonds du milliardaire tchèque Daniel Kretinsky, en vue de lui céder ses activités historiques – en gros la gestion des infrastructures informatiques –, regroupées en prévision de la scission sous le nom de Tech Foundations.

Outre la vente de ses activités historiques, le groupe annonçait, contrairement à ses engagements passés, 400 millions de cession d’actifs supplémentaires. Alors qu’il excluait jusqu’alors de recourir à une augmentation de capital pour reconstruire son bilan, il déclarait le lancement d’une émission de 700 millions d’euros garantie par les banques et d’une émission de 200 millions d’euros réservée à Daniel Kretinsky au prix de 20 euros. Dans le cadre de la transaction négociée, le milliardaire tchèque a accepté de prendre 7,5 % du capital d’Eviden – la nouvelle appellation du groupe qui ne conserverait que les activités stratégiques (BDS), les applications et développements dans le numérique – aux côtés de son désormais fidèle allié en France Marc Ladreit de Lacharrière.

C’est « une étape cruciale dans la réalisation de la transformation en profondeur du groupe », se félicitaient ses responsables. Après plus de trois ans de crise, de trahisons, de coups fourrés, le feuilleton Atos semblait en passe de se terminer.

C’est ce qu’espérait au moins le président du groupe, Bertrand Meunier.

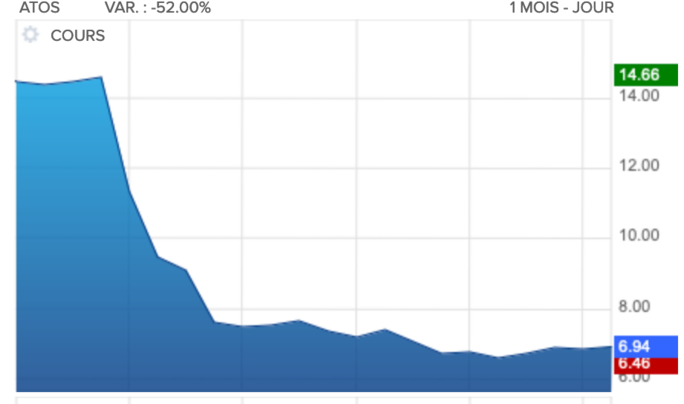

Sauf que rien ne s’est passé comme prévu. Déjà sonnés par les comptes désastreux du groupe cachés par une communication sur le mode « tout va mieux que bien », les actionnaires d’Atos ont très mal réagi aux annonces. Le cours de bourse, qui avait déjà perdu 34 % de sa valeur en trois jours, a poursuivi sa dégringolade.

Depuis, la bérézina continue dans des proportions rarement vues dans le monde boursier : l’action a perdu plus de 50 % de sa valeur en trois semaines, pour tomber en dessous de 7 euros. Sa capitalisation boursière est tombée à 770 millions d’euros à peine, moins que l’augmentation de capital que le groupe projette, préfigurant un lessivage complet des actionnaires.

Plus ces derniers entrent dans le détail de l’opération annoncée, plus ils découvrent des informations, plus leur colère monte. Des petits porteurs, en révolte depuis des mois contre la direction d’Atos, ont décidé de s’organiser. Une association, l’Union des actionnaires d’Atos en colère (UDAAC), est en cours de formation pour mener des actions collectives. « Nous envisageons de porter plainte contre la direction mais aussi contre les administrateurs en ciblant notamment la communication financière et l’absence d’informations. Cela ne peut plus durer. Ce qui se passe chez Atos est un scandale absolu », dit Marc* – il souhaite préserver son anonymat –, auteur depuis des mois d’un blog au vitriol sur le groupe et membre fondateur de l’UDAAC.

En attendant, les actionnaires s’activent pour préparer la prochaine assemblée générale extraordinaire promise par la direction pour entériner le projet de scission. Et ils sont bien déterminés à obtenir la démission de Bertrand Meunier et à faire échouer un projet qu’ils jugent ruineux pour eux et pour la société.

Fronde dans l’armée et chez politiques

S’il n’y avait eu que la fronde des actionnaires, les pouvoirs publics auraient pu s’en désintéresser. Mais d’autres acteurs, et non des moindres, sont aussi entrés en rébellion : le monde militaire et du renseignement. Car Atos, c’est bien plus qu’une société de services informatiques, c’est l’héritière de Bull et des décennies d’investissements dans la dissuasion nucléaire et l’indépendance stratégique.

Tout est concentré dans la filiale BDS : les supercalculateurs utilisés par le Centre de l’énergie atomique (CEA) pour la simulation des essais nucléaires depuis qu’il n’y a plus de tir réel, les systèmes des sous-marins d’attaque, les équipements et les systèmes pour la cybersécurité, les plateformes et les systèmes de capacité de combat de l’armée de terre du programme Scorpion, les développements pour l’intelligence artificielle et le cloud public.

Autant dire que ce qui se passe chez Atos est suivi au plus près par les militaires. Et ce qu’ils découvrent ne leur plaît pas du tout. Voir Daniel Kretinsky non seulement reprendre les activités historiques d’Atos mais encore prendre 7,5 % du capital d’Eviden – ce qui le place parmi les premiers actionnaires du groupe –, s’asseoir au conseil d’administration et avoir accès aux activités stratégiques de la France, et aussi avoir prise sur les destinées de la souveraineté nationale, leur paraît inconcevable. Et ils le font savoir bruyamment.

Organisé autour de l’IHEDN (l’Institut des hautes études de défense nationale), comme le raconte Challenges, le mouvement se préoccupe de longue date de la dérive d’Atos. À maintes reprises, des responsables militaires ont sonné l’alarme jusqu’au sommet de l’État pour le presser de trouver une solution stable qui garantisse l’indépendance de toutes ces activités stratégiques.

Le bricolage auquel ils assistent et l’entrée de Daniel Kretinsky au capital d’Eviden n’ont rien pour les rassurer. Des responsables du CEA, selon nos informations, s’offusquent en se demandant « comment l’exécutif peut perdre la tête sur un tel dossier ». Des membres du renseignement s’agitent.

Plus embarrassant encore pour le pouvoir : le monde politique s’est emparé du dossier. Dans une tribune publiée le 2 août dans le Figaro, 82 élus – pour l’essentiel Les Républicains (LR) – ont commencé à dénoncer « ce nouveau bradage » portant atteinte à la « souveraineté stratégique de la France ». L’entrée de Kretinsky leur fait redouter une OPA à bas prix. « L’affaire Gemplus [inventeur de la carte à puce – ndlr] a commencé comme cela », rappelle le sénateur LR Cédric Perrin, vice-président de la commission des affaires étrangères et de la défense au Sénat.

Très en pointe dans ce combat, cet élu du Territoire de Belfort ne peut s’empêcher de faire le parallèle avec Alstom. « L’Élysée va à nouveau nous expliquer qu’il n’y a pas de problème, comme quand on a vendu Alstom à General Electric. C’est la même équipe avec Alexis Kohler et Emmanuel Macron à la manœuvre. Et une fois de plus, on retrouve McKinsey », accuse l’élu. Déterminé à ne rien lâcher, il évoque la possibilité de demander une commission d’enquête au Sénat sur Atos, s’il n’y a aucune évolution notable dans le dossier.

Cette rébellion a pris tout le monde par surprise. La direction d’Atos se tait, n’envoyant aucun message à ses actionnaires pour les rassurer. Dénonçant à nouveau des manœuvres de déstabilisation – un grand classique pour cette direction – et les ventes à découvert, elle promet qu’elle s’expliquera lors d’une journée d’investisseurs. Même s’il n’en laisse rien paraître, le pouvoir, lui, est sur le qui-vive, cherchant les moyens à sa disposition pour déminer au plus vite le dossier, avant qu’il tourne « au scandale d’État », selon l’expression de Cédric Perrin.

Avec Atos, Kretinsky s’achète son passeport français.

Quel appétit ! En découvrant le nom de Kretinsky comme repreneur des activités historiques d’Atos, nombre d’observateurs n’ont pu s’empêcher de se demander jusqu’où irait l’avidité du milliardaire tchèque : trois jours avant, il venait de signer un accord de principe avec les créanciers de Casino, dernier obstacle à la reprise du groupe de distribution, et de sauver du désastre le financier Jean-Charles Naouri.

Ce n’était que sa dernière opération. Car avant Casino, il s’est imposé comme le repreneur d’Editis, enlevant une épine du pied – mais à ses conditions – à Vincent Bolloré, qui s’est vu imposer par la concurrence européenne de vendre la maison d’édition pour pouvoir prendre le contrôle du groupe Lagardère.

Il est aussi devenu le premier actionnaire de la Fnac. Il a racheté dès 2018 une partie des titres du groupe Lagardère (Elle, Télé 7 jours, Version Femina), a repris Marianne, est monté – mais comme actionnaire passif – au capital du groupe Le Monde, et est devenu le créancier de Libération. Un sacré parcours pour ce financier qui a fait sa fortune dans l’énergie et est entré en France sur la pointe des pieds en rachetant à vil prix des centrales à charbon dont personne ne voulait contre la promesse – jamais tenue – d’investir dans des équipements modernes décarbonés.

Désormais, Daniel Kretinsky est partout. « Il est devenu la coqueluche du monde parisien des affaires », relève un observateur. Tous vantent sa discrétion, sa solidité, ses capacités de gestionnaire sachant compter, ayant parfaitement assimilé les règles d’airain du capitalisme. À chaque dossier compliqué qui pourrait porter ombrage à la place de Paris, son nom est cité comme un possible repreneur : au-delà des solutions financières qu’il peut apporter, il a cette discrétion qui permet de sauver la face aux figures emblématiques du petit monde parisien.

Mais cela le désigne-t-il pour autant comme le repreneur naturel des activités historiques d’Atos ? Jusqu’alors, le milliardaire tchèque a construit sa fortune en rachetant des actifs dévalorisés, délaissés par les autres financiers. Mais son intérêt s’est surtout porté vers les métiers grand public, de la grande consommation.

Si Tech Foundations – le nom de l’entité qui porte les activités historiques – appartient assurément à la catégorie des actifs dévalués, ses activités relèvent des domaines de la technologie, bien moins évidents que la grande consommation. Pourquoi le milliardaire accepte-t-il de se hasarder sur ces nouveaux territoires, dans une entreprise en perte, ayant besoin d’un sursaut et d’une remise à niveau technologique, et dont le redressement risque de prendre plusieurs années ?

« C’est Grégoire Chertok [un des associés-gérants de la banque Rothschild – ndlr] qui lui a conseillé de s’intéresser au dossier Atos en septembre 2022 », raconte un des proches du dossier. Conseil d’Atos dans l’opération de scission, la banque Rothschild a fait aussi de Daniel Kretinsky un de ses protégés. Interrogé sur ce récit, EP Equity, le fonds d’investissement du milliardaire, n’a pas répondu à cette question. De son côté, Grégoire Chertok affirme que le milliardaire tchèque a commencé à s’intéresser au dossier Atos dès qu’il en a entendu parler en juin 2022.

Au fil des mois, la candidature de Daniel Kretinsky a fini par s’imposer, faute d’alternatives (voir plus bas). « C’est le seul qui a fait une offre », insiste Atos. En juin, le milliardaire tchèque, comme l’a déjà révélé Le Figaro, a été reçu par Alexis Kohler. Beaucoup ont vu comme un feu vert implicite de l’Élysée à la reprise d’Atos, considéré un dossier relevant du « domaine réservé » de la présidence. Interrogé, le fonds d’investissement nous a opposé un « pas de commentaire ». L’Élysée ne nous a pas répondu.

« Avec Atos, Daniel Kretinsky s’achète son passeport français pour faire ce qu’il veut », grince un responsable extérieur qui suit le dossier depuis des mois. Une analyse que n’est pas loin de partager un autre proche du dossier : « Il n’avait pas prévu de prendre 7,5 % du capital d’Eviden [futur nom d’Atos]. C’est Bertrand Meunier qui le lui a demandé. Mais il n’est pas mécontent. Car cela lui donne l’occasion de rendre des services aux pouvoirs publics. »

Ce conflit d’intérêts que la direction d’Atos ne voit pas

L’information court au sein d’Atos et à l’extérieur depuis l’annonce des « négociations exclusives » avec Daniel Kretinsky le 1er août. Et elle scandalise. Avant même que l’opération de cession ne soit conclue, les responsables de Tech Foundations sont passés avec armes et bagages du côté de Daniel Kretinsky : Nourdine Bihmane, directeur opérationnel de Tech Foundations, et Diane Galbe, ancienne directrice juridique de Suez devenue directrice chargée de la stratégie chez Atos depuis un an, se sont vu proposer des plans d’intéressement sous forme d’actions gratuites par Daniel Kretinsky. D’une valeur sous-jacente de 25 millions d’euros pour le premier, de 15 millions d’euros pour la seconde, selon nos informations, ils pourront se réaliser au bout de cinq ans, en cas de succès de l’opération.

Si de tels plans sont habituels dans le cadre de reprise afin de s’attacher les principaux responsables et de garantir une permanence managériale, ils sont signés après la conclusion de l’opération, pas avant. « Quand vous avez de tels intérêts personnels en jeu, vous êtes prêt à accepter n’importe quelle condition pour que l’opération réussisse », constate un connaisseur du monde des affaires.

Comment ces deux responsables ont-ils pu accepter de tels contrats avant que l’affaire soit conclue ? Alors qu’ils sont en situation de conflit d’intérêts manifeste, pourquoi ne se sont-ils pas au moins déportés des négociations en cours ? Ni l’un ni l’autre n’ont répondu à nos questions.

Informé de la situation, le président d’Atos, Bertrand Meunier, ne semble y voir aucun problème et ne leur a pas demandé de se retirer des discussions. Le conseil d’administration du groupe, qui a appris, selon nos informations, l’existence de ces plans d’intéressement lors de sa réunion du 31 juillet convoquée pour entériner les négociations exclusives avec Kretinsky, n’a lui non plus rien trouvé à redire, semble-t-il.

Interrogée sur ces conflits d’intérêts, la direction d’Atos justifie sa position : « Il est habituel dans ce type de transaction privée d’intéresser l’équipe de dirigeants avec un management package, pour s’assurer de leur l’implication dans la durée. Il est important de souligner que l’acquéreur seul supporte la charge du package et que celui-ci est à risque et dépend des performances sur un certain nombre d’années. C’était en l’occurrence et comme c’est usuel une demande du repreneur. C’est ainsi que M. Kretinsky a proposé un intéressement à toute la future équipe dirigeante, et non seulement à deux dirigeants en particulier. Il n’y a à ce stade qu’un préaccord sur les termes principaux. »

Réfutant tout conflit d’intérêts, la direction d’Atos assure qu’elle a pris avec le conseil « de nombreuses mesures pour que les négociations se déroulent dans l’intérêt social d’Atos ». Enfin, des experts indépendants, chargés de veiller au bon déroulement des négociations, ont conclu, assure-t-elle, y compris sur la question du management package, « qu’il n’y avait pas de conditions inhabituelles ».

De son côté, EP Equity conteste les chiffres de valorisation donnés, sans plus de précision, mais justifie sa démarche : « Il était naturel que ce management bénéficie de conditions d’intéressement, comme c’est le cas dans toute entreprise et a fortiori avec un enjeu de redressement aussi important. Elles ont été discutées en toute transparence avec la direction d’Atos. » « Par ailleurs, précise-t-il, ce n’est pas le management de Tech Foundations qui a discuté les conditions de prix de la cession de l’entité en sorte qu’il n’y avait aucun conflit d’intérêts. »

Cette analyse est loin d’être partagée. « Cela s’appelle un pacte de corruption », se déchaîne Marc, un des animateurs de l’UDAAC, bien décidé à ce que l’affaire ne s’arrête pas là.

Quand c’est flou, il y a un loup

« La cession de Tech Foundations aurait un impact positif net sur la trésorerie de 0,1 milliard d’euros avec le transfert de 1,9 milliard d’engagements, ce qui conduirait à une valeur d’entreprise de 2 milliards. » Pour tous ceux qui n’ont jamais lu les communiqués d’Atos, ce bref extrait donne un aperçu frappant de l’opacité de la communication financière de l’entreprise, dont ne cessent de se plaindre les actionnaires depuis des années. « En anglais, comme c’est très mal traduit, c’est encore plus incompréhensible », rigole un banquier.

Sans plus d’explications que cela, il a fallu des jours aux investisseurs, actionnaires, analystes pour comprendre les grandes lignes de l’opération. Et encore ! En gros, Daniel Kretinsky est prêt à reprendre toutes les activités historiques pour 100 millions d’euros. Il rependrait la marque Atos, les brevets, les équipements. « Mais rien de cela ne semble avoir été valorisé. Il semble qu’on n’ait pris en compte que les passifs », note l’UDAAC. Et encore ! Atos, dans le cadre des négociations, a accepté de conserver toutes les dettes financières sans rien transmettre à l’entité cédée. En revanche, le groupe n’a pas pu conserver les obligations sociales (droits à la retraite, fonds de pension, etc.), inhérentes aux activités cédées. Elles constituent l’essentiel des fameux « engagements » de 1,9 milliard d’euros indiqués dans le communiqué.

Alors que les actionnaires du groupe dénoncent un « bradage », la direction d’Atos insiste sur le fait que cette opération est « une bonne affaire », car elle lui « permet de se désendetter ». Une satisfaction qui peine à convaincre les observateurs.

Quand c’est flou, il y a un loup, dit le dicton. Et il semble qu’il y ait un sacré loup dans l’opération Atos. C’est en tout cas la conviction de bon nombre de témoignages que nous avons pu recueillir. Le scepticisme et l’incompréhension dominent.

« Kretinsky agit toujours de la même manière : la logique de ses deals est de récupérer un actif dévalorisé et de se faire de l’argent dessus. L’argent, vous le gagnez au départ dans ce type d’opération. Mais même s’il récupère les activités historiques pour rien, je ne vois pas comment il va faire. Comment, avec le même management, des milliers de salariés dans le monde, des restructurations à mener, des centaines de millions à investir, un redressement qui va demander peut-être des années, va-t-il pouvoir s’enrichir ? Quel est l’intérêt pour lui ? Pour l’entreprise ? », s’interroge un ancien dirigeant d’Atos.

« Il y a quelques “détails” que la direction d’Atos n’a pas communiqués au marché en annonçant la reprise par Kretinsky. Dans les négociations, celui-ci demande qu’Atos lui paie les frais de restructuration des activités historiques. Elles étaient évaluées à 800 millions dans le plan présenté en 2022. Même si l’entreprise commence à se redresser, Kretinsky demande cette somme. Et comme Atos n’a pas d’argent, l’essentiel de son augmentation de capital, qui va être supérieure à sa capitalisation boursière actuelle, risque de servir à payer Kretinsky. Il ne restera rien pour développer la partie conservée », nous signalait un connaisseur du dossier quelques jours après l’annonce de la reprise.

Cette somme de 800 millions d’euros nous a été donnée par des salariés et d’anciens salariés d’Atos, des investisseurs, des banquiers, des conseils. Des analystes la mentionnent noir sur blanc. Dès lors, quel est l’intérêt du groupe de vendre une partie de ses actifs pour quasiment rien et même de payer pour leur reprise, alors qu’il est tellement à court d’argent qu’il lui a fallu vendre dans l’urgence EcoAct, sa filiale spécialisée dans la décarbonation et présentée jusque-là comme stratégique, s’interrogent les uns et les autres.

La direction d’Atos l’affirme : rien de ce qui est dit et écrit n’est exact : elle ne versera pas d’argent en plus à Daniel Kretinsky. Celui-ci devra assumer seul par la suite les frais de restructuration prévus. Le fonds EP Equity nous a opposé la même dénégation, affirmant que tous nos chiffres étaient faux mais refusant de donner la moindre précision pour les corriger et vraiment comprendre le sens financier de cette opération.

La direction d’Atos reconnaît néanmoins qu’« elle s’est engagée à céder la société avec un besoin en fonds de roulement (BFR) “normalisé” qui lui permette de fonctionner ». Cela va-t-il amener Atos à verser des fonds supplémentaires à EP Equity pour atteindre ce niveau « normalisé » dont on ignore tout de la définition ? Mystère.

Rarement en tout cas entreprise aura autant communiqué sur son BFR. Même en prenant en compte son affacturage, ses dettes auprès des fournisseurs, ses avances clients, elle affiche des besoins de financement de plus de 800 millions hors de proportion avec son activité.

« C’est une situation totalement inexplicable. Si on compare par rapport à ses concurrents qui exercent la même activité, ceux-ci ont des besoins dix fois moindres, ils sont même souvent en situation excédentaire. Comment se fait-il qu’Atos en soit arrivé à ce point-là ? On a le sentiment qu’ils ont voulu comptabiliser autre chose dedans », dit un ancien responsable d’Atos.

Pour avoir regardé le dossier au printemps, un investisseur d’un grand fonds partage la même impression. « Il y a des postes de dépenses qui ne sont pas à la bonne place », commente-t-il sobrement. Le fonds a décidé de fermer le dossier au bout de deux jours.

Pas une alternative jugée valable

« Lorsque les administrateurs d’Atos ont analysé l’offre de Kretinsky dans la nuit du 31 juillet, ils se sont retrouvés dos au mur. Ils n’avaient pas le choix. Il n’y avait pas d’autre offre », raconte un proche du dossier, en défense d’un conseil souvent critiqué pour sa passivité. « Il n’y avait pas d’autre offre », répète de son côté la direction d’Atos.

Les prétendants, pourtant, n’ont pas manqué. Mais aucun n’a été jugé digne de se présenter.

En septembre 2022, le français One Point approche la direction en lui faisant une offre de 4,2 milliards d’euros pour reprendre le groupe et ses 110 000 salarié·es. Bertrand Meunier lui oppose une fin de non-recevoir. En janvier, c’est Airbus qui à son tour se présente et propose de prendre une participation de 29, 9 % dans Eviden. Mais là encore, cette candidature ne plaît pas. Selon la rumeur, le ministère de la défense la jugerait « trop allemande », la branche défense du groupe aéronautique étant traditionnellement dirigée par un responsable allemand. « Tout a été fait pour les dissuader de déposer une offre. Du coup, Guillaume Faury [président d’Airbus – ndlr] a fait marche arrière », raconte un conseiller de l’ombre d’Airbus.

Interrogé, le ministère de la défense assure aujourd’hui « ne pas avoir dissuadé Airbus. En lien avec Bercy, Airbus a été informé que des mesures de protection des actifs stratégiques d’Eviden seraient mises en place, comme dans toutes les opérations de ce type ». De son côté, le ministère des finances rappelle qu’il n’est pas actionnaire d’Atos, n’est pas présent au conseil d’administration, mais est juste susceptible d’avoir un droit de regard dans le cas d’investissements étrangers.

Après Airbus, c’est un consortium emmené par la société Astek, une SSII (société de service en ingénierie informatique) dirigée par Julien Gavaldon et Chapvision, un éditeur de logiciels de données, qui tente de présenter une candidature. Le projet vise à sécuriser les actifs stratégiques d’Atos. Mais là encore, il ne verra jamais le jour. Le monde parisien se gausse de cette initative emmenée par « une grenouille qui veut se faire aussi grosse que le bœuf ». « Toutes les demandes qui auraient permis de présenter une offre au conseil d’Atos et aux ministères n’ont étonnamment jamais abouti », raconte un responsable d’Astek.

« Il est faux de dire que Bercy s’est désintéressé du sujet. Les équipes ont cherché à monter une offre de reprise. Ils espéraient pouvoir faire des annonces au Salon du Bourget. Mais cela n’a pas pu se faire. Il manquait un chef de file solide, Thales refusant de s’engager », assure aujourd’hui un connaisseur du dossier. « Bruno Le Maire, poursuit-il en défense du ministre des finances, a compris que le temps des opérations financières comme dans les années 1990 était révolu. Je ne suis pas sûr que l’Élysée en soit arrivé à la même prise de conscience. »

La scission, une solution de banquier

Au-delà du choix de la reprise par Daniel Kretinsky, du flou qui entoure le montage financier et des doutes sur la capacité pour Eviden de rebondir, de plus en plus de voix se font entendre pour mettre en cause la pertinence des choix stratégiques adoptés par la direction d’Atos, l’intérêt même d’une scission entre les activités historiques et les autres.

« Bertrand Meunier fait l’inverse de ce qu’il faudrait faire. Atos est le seul groupe qui maîtrise l’ensemble de la chaîne, des infrastructures aux applications. Contrairement au discours officiel du groupe, il n’y a pas les vieilles activités de gestion d’infrastructures d’un côté et les nouveaux domaines prometteurs du digital de l’autre. Il n’y a pas de frontières claires entre les différentes activités, les unes et les autres se complètent », explique un ancien responsable d’Atos.

Une analyse que partage totalement un autre ancien responsable du groupe. « Il ne faut jamais avoir rencontré un client, signé un contrat pour soutenir cette absurdité de scission. Quand vous rencontrez un client, celui-ci demande une chose : que vous vous occupiez de son informatique, de toute son informatique. Cela veut dire aussi bien des infrastructures et des équipements, des applications et leur mise à niveau, des systèmes de sécurité, de cryptage et du cloud. En se scindant, la société va perdre de nombreux clients. Elle ne va plus pouvoir répondre à nombre d’appels d’offres. Car elle n’aura plus les capacités de proposer des solutions globales, intégrées », analyse-t-il.

Beaucoup accusent Bertrand Meunier – « un financier qui a une fortune personnelle de 500 millions d’euros et qui vit à Londres », comme cela nous a été répété à de multiples reprises – d’avoir cédé à la solution de facilité proposée par les banquiers et les conseils. « Quand vous regardez, ceux-ci ne proposent jamais des solutions de redressement. Parce que c’est long, ils ne savent pas faire, et surtout cela rapporte bien moins de commissions », ironise un connaisseur du monde des affaires. On parle de centaines de millions d’euros pour cette opération. Reprenant l’expression utilisée par Arnaud Montebourg devant la commission d’enquête sur Alstom, plusieurs témoins disent : « Ils ont acheté toute la place de Paris. »

Pris dans l’engrenage, le groupe n’imagine pas faire marche arrière. Alors que les tensions s’exacerbent, l’heure est plutôt aux règlements de comptes, à la recherche des responsabilités pour se disculper. Les uns soulignent l’héritage désastreux laissé par un Thierry Breton succombant à « la folie des grandeurs », ayant racheté trop cher des entreprises pour grandir vite et n’ayant pas vraiment géré.

D’autres insistent sur l’approche purement financière de son successeur, la dégradation des comptes en perte depuis 2019, l’effondrement du cours de bourse, la succession de crises, de départs des hauts dirigeants, sans proposer de vision pour l’avenir.

Beaucoup sont persuadés que la énième crise provoquée par la vente des activités historiques pourrait être la dernière pour Bertrand Meunier. Et que tout le projet de rachat par Daniel Kretinsky pourrait capoter, compte tenu des oppositions multiples qu’il suscite.

Pour tenter d’amadouer les oppositions, le milliardaire tchèque s’est engagé à n’avoir qu’un rôle d’actionnaire passif au sein d’Eviden. Selon nos informations, il se serait même engagé auprès du ministre des finances à ne vendre sa participation qu’à la personne qui lui aura été désignée par l’État. Cela suffira-t-il à désamorcer la crise qui monte ? Après des années de dérives et de négligence, le dossier Atos a tout pour devenir la chronique d’un nouveau désastre industriel annoncé.

Si vous avez des informations à nous communiquer, vous pouvez nous contacter à l’adresse [email protected]. Si vous souhaitez adresser des documents en passant par une plateforme hautement sécurisée, vous pouvez passer par SecureDrop de Mediapart, la marche à suivre est explicitée dans cette page.

===

Restez automatiquement averti à chaque nouvel article du blog, au rythme maximal de 3 fois par semaine. Inscrivez-vous à notre NEWSLETTER. L’espace inscription est sur page d’accueil en haut de la colonne de droite, juste sous le price-ticker de l’action (sur la version PC du blog). Vous pourrez vous désinscrire à tout moment.

En octobre 2022 Atos disait que la cession était très incertaine… on apprendra au moment de l’annonce de vente de Tech Foundations que les discussions sont menées depuis longtemps.. no comment !

https://atos.net/fr/2022/communiques-de-presse_2022_10_24/statement-2