Au tribunal, la panique absolue d’Atos face au collectif 4A coûte plus cher que la vérité

Cet article se veut le prolongement de celui publié juste avant dans le FIGARO, écrit par Lucas Mediavilla. Il est à prendre comme une PostFace analytique, froide et chirurgicale Un mass média ne peut pas se permettre…, mais que notre insolence de micro-média nous autorise.

Il y a des moments dans l’histoire boursière et financière où la communication « corporate » bien lisse se fracasse brutalement sur le mur implacable de la réalité judiciaire. Ce qui se joue actuellement au Tribunal de Commerce de Pontoise entre Atos et un groupe de petits actionnaires n’est plus un simple litige commercial. C’est l’autopsie en direct d’un ancien géant de la cote parisienne qui refuse obstinément, presque maladivement, de montrer son véritable carnet de santé au grand jour.

En tant que Président de l’association UPRA et analyste attentif de ce dossier depuis ses prémices, j’ai souvent alerté mes lecteurs, essentiellement des Petits Porteurs et occasionnellement quelques professionnels de la finance, créanciers et salariés, sur les dérives comptables de ce groupe. C’est d’ailleurs à ce titre que j’ai publiquement conseillé aux investisseurs lésés de se tourner vers la structure indépendante Action Against Atos Auditors (le collectif 4A). Ce collectif ad hoc, qui a su réunir la force de frappe impressionnante de 1400 plaignants, vient de signer une victoire tactique majeure face à la multinationale. L’ordonnance de référé rendue le 16 janvier 2026 est une véritable déflagration. Mais au lieu de se plier à la décision de justice, la direction d’Atos s’enfonce dans une spirale de déni fascinante, multipliant les manœuvres dilatoires et affichant une panique qui laisse l’observateur pantois.

Décryptons ce cynisme à l’état pur et l’effondrement en mondiovision de la stratégie de défense d’une direction aux abois.

Le Paradoxe Temporel : Qu’est-ce qu’Atos a de si terrifiant à cacher ?

La question centrale, celle qui devrait brûler les lèvres de tout observateur doté d’un minimum de bon sens financier, est la suivante : pourquoi une telle résistance acharnée face à la justice ? Qu’y a-t-il dans ces cartons pour justifier une telle levée de boucliers ?

Si l’on regarde les documents formellement réclamés par les investisseurs recrutés par le collectif 4A (Mme J. S. , M. A. C. , M. A. Y. , la SAS C. , l’EURL U. G., etc.), la liste est aussi longue qu’explicite. Le juge a ordonné la communication sous format électronique d’une montagne de preuves : les rapports d’audit complets , les correspondances écrites relatives à la certification des comptes , les mémorandums internes sur les tests de dépréciation des écarts d’acquisition (goodwill) , et les analyses stratégiques du besoin en fonds de roulement (BFR). Et pour quelle période temporelle ? Principalement les exercices s’étalant de 2017 à 2023.

Posons les choses calmement et usons de pure logique. Ces documents ne concernent absolument pas le mandat du PDG actuel, Philippe Salle. Ils ne concernent pas non plus ses prédécesseurs directs de la période de crise aiguë post-2023. Non, ces documents visent directement et presque exclusivement la période de croissance à marche forcée de Thierry Breton et la mandature désastreuse de son successeur et protégé, Bertrand Meunier.

Dès lors, pourquoi la direction actuelle d’Atos déploie-t-elle une armada juridique pour protéger les cadavres dans le placard de dirigeants qui ont mené le groupe dans le mur ? Qu’y a-t-il de si radioactif dans ces correspondances pour que Philippe Salle préfère la vindicte judiciaire et l’opprobre public à la transparence d’un grand nettoyage ?

D’autre part, durant son interview sur BFM TV, Me Sophie Vermeille a été claire. Nous avons choisi pour l’instant d’attaquer les CAC pour ne pas déstabiliser la compagnie et pour que le FCPE (fonds commun d’épargne d’entreprise, c’est-à-dire les actionnaires salariés) puissent nous rejoindre. Mais cela pourrait changer si Atos ne coopère pas. Le blog a pu prendre connaissance de cette assignation hors du commun de 356 pages prête à être remise à un huissier. Donc Atos ferait bien de ne pas prendre les menaces de notre Erin Brokovitch française à la légère… Jean-Charles Naouri en a déjà fait les frais…

L’Ombre de Breton et Meunier : Un naufrage sous perfusion comptable

Pour bien saisir l’angoisse froide qui paralyse Bezons, il faut remonter le temps. L’ère Thierry Breton, c’était la course au gigantisme. Des acquisitions à la chaîne qui ont fait passer le chiffre d’affaires de 5,5 milliards d’euros en 2008 à 12,6 milliards d’euros en 2018. L’objectif était clair : gonfler la capitalisation boursière (atteignant 7,64 milliards d’euros fin 2018) pour s’acheter une place au chaud dans l’indice CAC 40. Mais la magie n’opérait pas sur tout le monde, et les professionnels qui lisent ces colonnes savent pertinemment que la croissance organique d’Atos restait d’une faiblesse insigne.

Souvenez-vous de la fameuse note du Crédit Suisse dès 2018. L’analyste de la banque avait purement et simplement dégradé Atos, flairant la vaste entourloupe comptable. Qu’avaient-ils vu ? Ce que tout le monde suppute aujourd’hui, et que le collectif 4A va prouver judiciairement : une transformation agressive de l’OPEX en CAPEX pour flatter artificiellement les marges de rentabilité, et des méthodes d’évaluation des actifs totalement lunaires, vraisemblablement validées par des auditeurs bien trop accommodants. Quand la société révèle soudainement, le 16 octobre 2023, 7,6 milliards d’euros d’engagements hors bilan, la farce éclate au grand jour.

Les investisseurs du collectif affirment que les comptes consolidés de 2017 à 2023 ne donnaient pas une image fidèle de la situation, et que les dirigeants ont délibérément dissimulé la réalité. Et c’est précisément ce que les dizaines de procès-verbaux de comités d’audit réclamés vont prouver de manière irréfutable : que la chute vertigineuse d’Atos n’est pas un banal accident industriel ou une erreur de parcours, mais l’aboutissement prévisible d’une politique d’illusionnisme financier érigée en système de gouvernance.

De la Pudeur Légitime à la Panique Naturiste

Soyons beaux joueurs et restons impartiaux cinq minutes : que la société Atos ait légalement bataillé lorsqu’elle a été assignée est d’une logique implacable. On ne se met pas à poil sur la place publique sans une certaine pudeur. N’importe quel conseil d’administration un tant soit peu responsable aurait tenté de freiner des quatre fers pour protéger le secret de ses correspondances internes.

Mais une fois que le juge a tranché ? Une fois que l’ordonnance est tombée, lisible, claire, condamnant l’entreprise à s’exécuter sous peine d’une astreinte de 1 000 euros par jour calendaire de retard? C’est là que le naturel humain reprend le dessus, qu’Atos passe subitement en mode « naturiste effarouché », et que la logique rationnelle de l’entreprise s’évapore totalement.

Le tribunal a été limpide et a balayé la défense d’Atos avec une précision chirurgicale. Le juge a estimé noir sur blanc que « la mesure d’instruction sollicitée dans le cadre du présent référé Nous apparait donc justifiée eu égard aux faisceaux d’indices concordants, potentiellement crédibles, de fautes comptables et/ou de gestion évoqués ». Le magistrat a également souligné avec une acuité remarquable que sans cette autorisation judiciaire, les petits actionnaires « ne seraient pas en mesure de réunir les éléments de preuve suffisante d’une dissimulation délibérée de la situation financière réelle du groupe ».

La messe est dite. La justice veut voir les vrais chiffres. Et pourtant… Non seulement Atos fait appel de la décision, non seulement ils refusent d’exécuter la demande (laissant filer le délai de 2 mois accordé), mais ils poussent le vice jusqu’à faire appel en urgence devant le Premier Président de la Cour d’Appel pour faire suspendre l’exécution provisoire !

L’Astuce de l’Exécution Provisoire (et la montre qui tourne)

Pour ceux de mes lecteurs qui ne sont pas familiers des arcanes de la justice, l’exécution provisoire est un concept juridique que le grand public a récemment découvert avec le procès de Marine Le Pen et de ses assistants parlementaires, où une partie de la classe politique s’était émue de cette application immédiate de la peine. L’exécution provisoire, expressément prononcée de droit par le juge de Pontoise pour Atos, signifie une chose très simple : l’appel n’est pas suspensif. Même si vous contestez la décision, vous devez l’appliquer immédiatement.

Pourquoi Atos se bat-elle comme un diable dans un bénitier pour suspendre cette exécution provisoire ? La réponse tient en un mot, le Graal absolu des coupables en col blanc : La Prescription.

En retardant au maximum la remise des documents compromettants, la direction d’Atos cherche désespérément à faire tourner la montre pour atteindre la prescription des faits délictueux. Ce n’est plus une défense sur le fond, c’est une vulgaire défense d’asphyxie procédurale. On ne cherche même plus à prouver son innocence, on gagne du temps jusqu’à ce que la justice n’ait légalement plus le droit de regarder dans le rétroviseur. C’est exactement pour neutraliser cette manœuvre dilatoire que le juge a ordonné cette exécution provisoire. Il a vu le piège arriver à des kilomètres.

Le Scandale d’Artagnan et le Parjure Spectaculaire de Philippe Salle

C’est ici que l’histoire passe du cynisme institutionnel à la farce tragique. Parlons du fameux « scandale d’Artagnan ». Entre 2021 et 2024, le groupe Atos a englouti la somme proprement hallucinante de 1 milliard d’euros en frais de conseils, de banquiers d’affaires et d’avocats. Un milliard d’euros d’honoraires pour aboutir, in fine, à un plan de restructuration prévoyant une « dilution massive » des actionnaires où ces derniers détiendraient « moins de 0,1% du capital » s’ils ne remettaient pas au pot. La prestation de fossoyeur est facturée très, très cher.

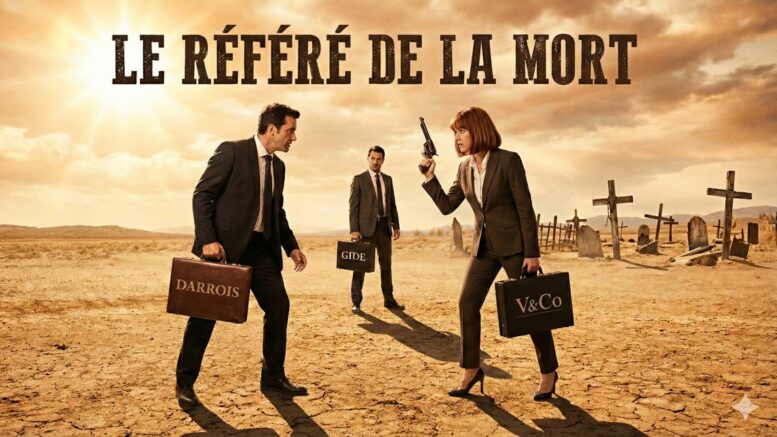

À son arrivée en grande pompe, le nouveau PDG Philippe Salle a promis la main sur le cœur (notamment dans une vidéo désormais culte accordée au journal Les Echos) de réduire ces frais d’avocats et de consultants au strict minimum syndical dès le second semestre 2025. Pour joindre le geste à la parole, et surtout parce que les caisses sonnaient désespérément creux, Atos avait fait fuiter qu’ils remplaçaient le très prestigieux (et inabordable) cabinet Darrois par le cabinet Gide, à la tarification prétendument plus douce.

Mais face à l’ordonnance implacable du juge de Pontoise et au rouleau compresseur du collectif 4A, la panique la plus irrationnelle a repris le dessus au siège. Que fait Atos ? Ils rappellent le cabinet Darrois en extrême urgence pour plaider la suspension de cette exécution provisoire devant le Premier Président de la Cour d’Appel !

N’importe quel acteur du contentieux des affaires vous le confirmera : quand on appelle en urgence absolue une armada de la stature de Darrois pour éteindre un tel incendie en procédure d’appel, le chèque en blanc se termine par beaucoup de zéros. En l’espace de seulement six mois, Philippe Salle vient de se parjurer de la manière la plus éclatante qui soit. Sa promesse solennelle de réduire les frais de conseils a explosé en vol à la seconde exacte où l’héritage toxique des années Breton/Meunier a menacé d’être exposé à la lumière crue du jour.

Le Naufrage de la Défense : Quand le Juge dit « Stop »

Pour clore ce tableau accablant, il faut savourer la médiocrité abyssale des arguments opposés par Atos en première instance. Pour tenter de bloquer l’action du collectif 4A, Atos a osé formuler « in limine litis » une demande de « sursis à statuer » en prétextant une hypothétique enquête secrète de l’AMF. La réponse du tribunal est un camouflet magistral : « bien que les mesures diligentées par l’AMF soient confidentielles, Nous considérons qu’il ne Nous est pas justifié de l’existence même de l’enquête en cours alléguée ». En clair : le tribunal soupçonne Atos d’exagérer ou d’utiliser une procédure prétexte pour gagner du temps. Demande rejetée.

Les avocats d’Atos ont ensuite eu l’audace pathétique de contester « l’intérêt à agir » des plaignants du collectif (arguant par exemple que certains ne seraient pas recevables sur certaines périodes). Le juge les a renvoyés dans leurs cordes sans aucune pitié : « Nous estimons que les demandeurs justifient pleinement d’un intérêt à agir sur les périodes visées ».

Atos a épuisé toutes les cartouches du manuel de la mauvaise foi juridique. Ils refusent de s’exécuter car ils savent que l’ouverture de ces tiroirs scellés signera la fin définitive de l’omerta comptable. Le collectif Action Against Atos Auditors a réussi là où beaucoup avaient échoué : forcer, de droit, la porte du sanctuaire.

L’heure de l’estocade a sonné. Pour comprendre la genèse de ce combat historique et les prochaines étapes de ce procès hors norme mené par le collectif 4A, je vous invite vivement à lire mon article de fond précédent : Procès des auditeurs d’Atos : Fin de la mystification, l’heure de l’estocade a sonné.

Le dénouement : De la pyramide de Ponzi au charnier comptable

Au vu de cet acharnement pathologique à maintenir les archives scellées, l’évidence saute aux yeux. On parlait jusqu’ici de simples cadavres dans les placards, mais face à ce froid exposé des faits, ce qu’Atos tente désespérément de dissimuler doit plutôt ressembler à un véritable charnier.

De là à imaginer que Thierry Breton et ses équipes — en particulier Elie Girard dont un ex-membre du Comex m’a dit : « Elie ne se mettait aucune limite » — soient liés à cela… Pensons également au départ bizarre de Charles Dehelly, le bras droit historique. Ce dernier est parti soudainement faire valoir ses droits à la retraite en avril 2017, à un moment clé, pile quand la machine de l’infogérance commençait à s’emballer et que les acquisitions s’empilaient.

Quand on serre la main du président de la future première puissance mondiale, c’est qu’on est plus le n°1 bis d’Atos qu’un simple DGA.

Un départ aussi soudain, même à 66 ans, a de quoi surprendre dans ce milieu. Surtout quand on sait que Bertrand Meunier s’accrochait encore au conseil d’administration d’Atos à 67 ans passés, et qu’il n’est parti que parce qu’il lui était devenu impossible de rester et que feu Bernard Bourigeaud — le fondateur historique d’Atos — présidait encore Worldline au moment de son décès soudain en décembre 2023, à 79 ans… Sans parler de Pierre Pasquier, l’inébranlable président de Sopra Steria, toujours aux manettes à plus de 90 ans !

Faut-il y voir le signe que ceux qui tentaient de s’opposer, même de l’intérieur, au « système Breton » ou d’appuyer sur le frein, étaient gentiment mais fermement poussés vers la sortie pour ne pas enrayer la mécanique ? Alors qu’ils étaient très proches auparavant, on m’a notamment glissé : « Thierry avait pris ses distances. Charles est parti avec un gros chèque. Est-ce immoral ? C’est la loi du business ».

Mais il y a pire. Je tiens d’une source interne ultra-fiable — le N-1 d’un des CFO — une information explosive qui éclaire ce fiasco d’une lumière nouvelle. De fin 2016 à fin 2017 — tiens, pile au moment du départ de Dehelly —, Thierry Breton avait mandaté dans le plus grand secret la banque Rothschild pour trouver un acheteur à la branche infogérance. Si cela ne s’est jamais su sur la place publique, c’est pour une raison simple : Rothschild n’a trouvé que des candidats très moins-disants face aux niveaux de valorisation probablement irréalistes exigés par Breton.

Vu sous cet angle, on comprend tout de suite beaucoup mieux le besoin soudain et panique d’offshoriser à outrance. D’où le rachat, tout aussi soudain, de Syntel au prix délirant que l’on connaît, avec ses ahurissants 80 % de goodwill. Après avoir magistralement loupé le virage du Cloud, Breton ne voulait pas rater celui de l’offshorisation. Bilan des courses ? Il a réussi l’exploit de louper les deux, tout en endettant la boîte à en mourir. Chapeau bas l’artiste, ou devrais-je dire, « Monsieur zéro dette nette ».

Et la dette abyssale créée par les 3 milliards d’euros versés à Bharat Desai et aux autres actionnaires de Syntel dans tout ça ? La réponse était toute trouvée. À l’époque, le marché obligataire était grand ouvert pour Atos : on empruntait allègrement à 0,8 % ou 1 % en 2019. Personne n’imaginait l’inflation galopante à 7 % post-Covid et le retour fracassant des taux directeurs à 5 %. Il a dû se dire : « Elie [Girard] se débrouillera… Après tout, c’est un financier. »

Tous ces indices laissent à penser à l’organisation d’une fraude comptable systémique initiée à partir du rachat de Siemens. Le but non avoué ? L’entrée rapide au CAC 40, puis le dépassement de Capgemini (dont le chiffre d’affaires s’envolait en 2019). Mais tout s’arrête avant, au moment où Thierry Breton se fait un cadeau à lui-même en orchestrant une distribution exceptionnelle de 23,5 % du capital de Worldline en dividende en nature.

Il faut dire que le dividende d’Atos n’a jamais été son point fort. Avec des actionnaires silencieux au capital comme Siemens (15 % depuis 2011) ou PAI Partners (10 %), la pression pour distribuer du cash était gérable. Et pour cause : le Free Cash Flow (FCF) reposait probablement sur une ingénierie financière savante. Le reverse factoring, c’est bien pratique pour enjoliver les comptes, mais on ne peut tout de même pas l’appliquer à 100 % des factures fournisseurs. Il fallait donc limiter le dividende en numéraire. De toute façon, l’essentiel des revenus de Thierry Breton provenait de ses actions de performance annuelles, pas de dividendes.

Thierry Breton avait donc trouvé le moyen rêvé de se verser sa gigantesque prime de départ ; il restait juste à trouver le motif officiel pour justifier cette hérésie financière. Le prétexte servi sur un plateau ? « Fidéliser les actionnaires pour garder une base actionnariale stable ». Presque tout le monde gobe le truc. Pourtant, une mise en bourse classique via la construction d’un carnet d’ordres accéléré (et les 7 à 8 % de décote liés à ce procédé) aurait fait rentrer 3,2 milliards d’euros de cash vital dans les caisses d’Atos.

Face à cet acte inexplicable, 8 % des actionnaires — les plus lucides — ont tout de même voté contre lors de l’Assemblée Générale Mixte du mardi 30 avril 2019 à Bezons. Pour l’histoire, voici l’énoncé lapidaire de la fameuse Résolution n° 5 :

Cinquième résolution : Distribution exceptionnelle en nature d’actions de la société Worldline. « L’assemblée générale (…) décide de procéder à une distribution exceptionnelle en nature sous la forme d’une attribution d’actions de la société Worldline à raison de 2 actions Worldline pour 5 actions d’Atos SE. »

Il faut bien insister sur ce point : si le chiffre des frondeurs (8 %) peut paraître bas en valeur absolue, recevoir l’équivalent de 30 % du prix de l’action en dividende exceptionnel, ce n’est pas tous les jours que ça arrive.

On ne sera donc que surpris devant le fait que Thierry Breton, à deux doigts de dépasser Capgemini, se soit arrêté à un mètre du bol de sangria. Cela reste l’un des mystères sur lesquels le blog réfléchit depuis deux ans. Selon nous, cela ne s’explique que parce qu’il avait analysé l’effondrement imminent de l’infogérance et de sa pyramide de Ponzi, et a décidé de partir avant que ça n’explose. Dès lors, dépasser Capgemini devenait accessoire ; la priorité absolue était de partir les poches les plus pleines possible.

Car à la base, Thierry Breton a possédé en tout plus de 670 000 actions Atos. Mais ce que l’on oublie souvent, c’est qu’il avait déjà commencé à alléger ses positions bien avant l’excuse européenne. Tiens, bizarre… Le rapport de son audition parlementaire souligne en effet qu’il avait discrètement liquidé 92 000 actions à 112,30 € l’unité le 27 avril 2018, empochant d’un seul coup 10,33 millions d’euros.

On pourra légitimement trouver étrange qu’un dirigeant aussi royalement payé — le Document de Référence 2018 affiche un salaire fixe de 1,4 million d’euros et un variable de 1,3 million (soit 2,7 millions d’euros annuels en cash et hors divers avantages en nature et rémunération de président) — ressente soudain l’urgence de larguer 92 000 de ses titres alors même qu’il affirme vouloir pulvériser la concurrence. Il n’existe pourtant aucune littérature faisant état d’une passion dévorante de Thierry Breton pour les méga-yachts de luxe… Pourquoi un tel besoin de « faire caisse » avant la tempête ?

Toujours est-il que sa vente de 2018 n’a pas impacté le reste du plan, puisqu’il lui restait un solde très précis de 579 705 actions Atos en 2019. Avec la parité de la résolution n°5, on divise 579 705 par 5, puis on multiplie par 2. Résultat implacable : il s’est octroyé très exactement 231 882 actions Worldline. Au cours de 53 € de l’époque, cela représente la coquette somme de 12 289 746 € bruts.

Et cerise sur le gâteau ? Presque pas d’impôt sur la plus-value ! Puisque les titres ont été vendus seulement quelques mois après leur livraison, le cours n’avait pas eu le temps de s’apprécier significativement. Une fois la flat tax (PFU) réglée sur le dividende en nature, il n’y avait aucune plus-value latente massive à imposer sur la revente. Le montage est un chef-d’œuvre d’optimisation. Une bien belle prime de départ déguisée.

Mais comment vendre un tel volume sans faire paniquer les marchés ? Le timing fut clinique. Nommé à la Commission Européenne fin octobre 2019, l’excuse éthique est tombée à pic. Un communiqué d’Atos du 31 octobre a acté que pour éteindre tout risque de « conflit d’intérêts », Thierry Breton procédait à la cession de l’intégralité de ses actions Atos et Worldline.

Pim, pam, poum, l’affaire est pliée. L’alibi de la probité européenne est inattaquable, et le titre n’a ce jour-là pas vacillé d’un centime. La manœuvre s’achèvera en apothéose lors de son grand oral devant les eurodéputés le 14 novembre 2019, avec cette phrase assénée la main sur le cœur : « Je me présente à vous sans aucune action Atos ou Worldline ».

De là à conclure qu’il y a eu préméditation, il n’y a qu’un pas… que le blog n’hésite pas à franchir aujourd’hui, en considérant comme une piste très sérieuse ce système de fraude systémique organisé. Bien sûr, nous formulons cette hypothèse de travail avec toute la prudence juridique qui s’impose. Mais les pièces du puzzle s’emboîtent avec une telle évidence que l’on peine à croire au hasard.

Enfin, si cette hypothèse est la bonne, les stigmates de ce système sont obligatoirement encore en place aujourd’hui. Nettoyer le bilan pour mettre définitivement fin au modèle Breton nécessiterait de passer encore plusieurs centaines de millions d’euros de provisions.

Voilà qui expliquerait la réaction totalement disproportionnée, et par ailleurs inexplicable, de Philippe Salle face à la demande du juge de rendre des comptes à ses ex-actionnaires. Parler de « secret des affaires » pour des correspondances internes de 2017, c’est plus de l’anthropologie que des affaires. Quel id…. Bon faut que je m’arrête, là, dsl, son avocat va me traiter de grossier !

Secret-défense sur ce que je pense de Philippe Salle 😀